Блог компании Иволга Капитал |Новые сделки в портфеле PRObonds ВДО. Увеличение доли в АПРИ и Шевченко, снижение - в Маныче

- 30 декабря 2022, 08:03

- |

Небольшие корректировки в портфеле PRObonds ВДО:

— Увеличение доли в облигациях АПРИФП 2P1 с 1% до 2% от активов, покупка на первичном рынке сегодня,

— Сокращение доли в облигациях Маныч01 с 1,5% до 1% в течение 5 торговых сессий примерно равными долями по рыночным ценам,

— Увеличение доли в облигациях Шевченк1P4 с 1,5% до 2% в течение 5 торговых сессий, также примерно равными долями и по рыночным ценам.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |В забеге отчаяния побеждает черепаха. Про РЕПО с ЦК. И про НДФЛ с депозитов

- 29 декабря 2022, 07:31

- |

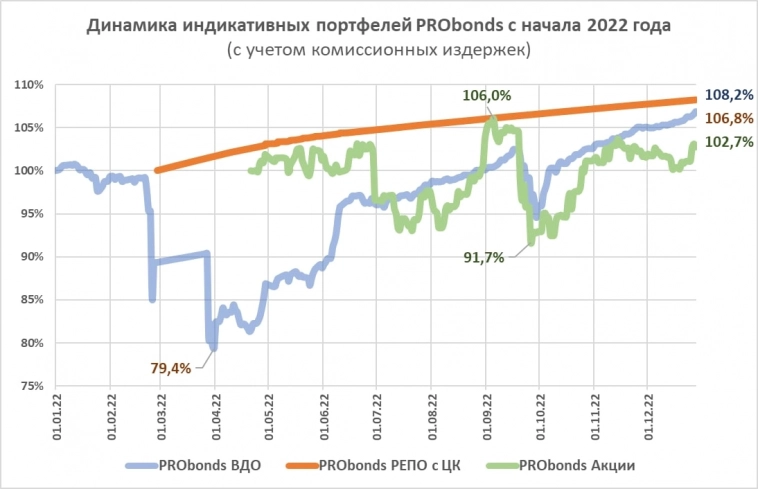

Самый скучный портфель, который мы ведем, как публично, так и в формате доверительного управления и брокерского обслуживания – портфель денежного рынка, он же портфель PRObonds РЕПО с ЦК.

Он же самый неприхотливый. Не нужно аналитической поддержки и прогнозирования, достаточно доступа к сделкам РЕПО с Центральным контрагентом. Этот доступ мы предоставляем нашим клиентам с комиссией не выше 0,5% годовых (учитывая прочие комиссии – не выше 0,7%). Поскольку сделки РЕПО с ЦК — однодневные, капитализация дохода происходит постоянно и комиссию она по- или перекрывает.

И он же – победитель по результатам нынешнего хаотичного года среди большинства вложений. Победитель в т.ч. у банковских депозитов.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО. 6,5% в 2022 году, 17,5% как перспектива. Сделки. А также про скольжение экономики вниз и передел собственности

- 27 декабря 2022, 08:13

- |

Результаты

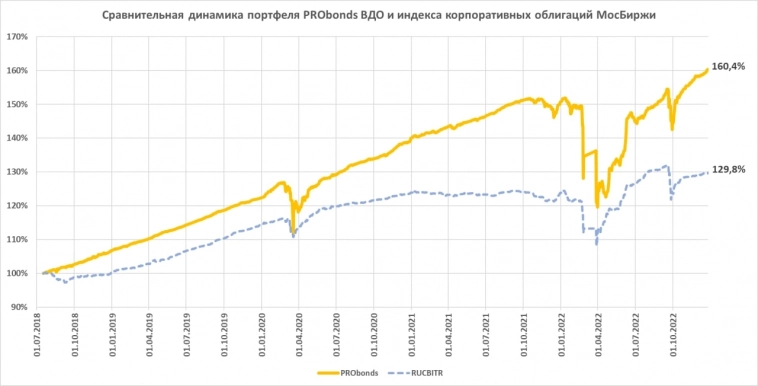

И всё-таки давно названный уровень дохода 6,5% в этом году портфель PRObonds ВДО должен преодолеть. На 26 декабря набрано уже 6,4%, а до конца года еще 5 дней, или примерно еще 0,2% потенциального дохода. Накопленный за 4,5 года ведения результат превысил 60% (60,4%).

Внутренняя доходность портфеля (доходности к погашению / оферте входящих в него облигаций и доходность размещения денег) составляет сейчас 17,5%. Она неизбежно снизится после оферты в феврале по облигациям ГК Страна. Сдавать ли бумаги на оферте или удерживать в случае повышения купона по ним со стороны эмитента, решение февраля.

Оценки

Еще о будущем. В следующий год мы переходим с, вероятно, наилучшим соотношением доходности и риска в портфеле ВДО.

Да, нынешние доходности облигаций – отражение факта и ожиданий ухода российской экономики под лед. Но, предположу, что доходности в значительной мере учитывают уже и наиболее стрессовые сценарии нового года.

( Читать дальше )

Блог компании Иволга Капитал |Портфель российских акций. Адаптация есть, результата нет

- 26 декабря 2022, 08:01

- |

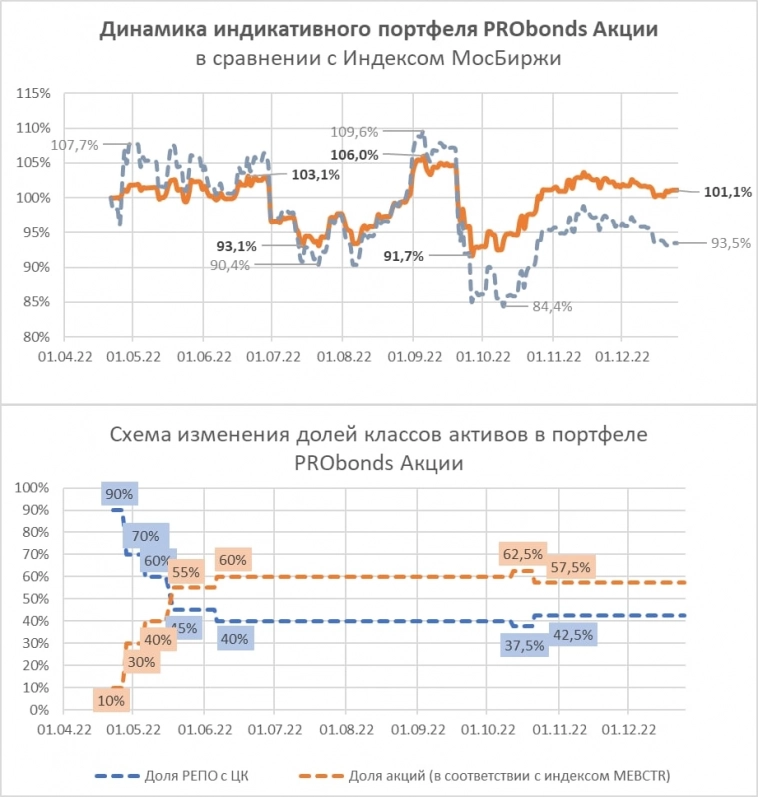

Ценовой Индекс МосБиржи снижается, но дивиденды (в частности, ЛУКОЙЛа) и размещение свободных денег в РЕПО с ЦК удерживают портфель PRObonds Акции близко к нулевой отметке. За 8 месяцев своего ведения, с конца апреля, портфель прибавил 1,1%, тогда как Индекс МосБиржи снизился -6,5%.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО переиграл широкий рынок облигаций на 30% за 4,5 года

- 21 декабря 2022, 07:39

- |

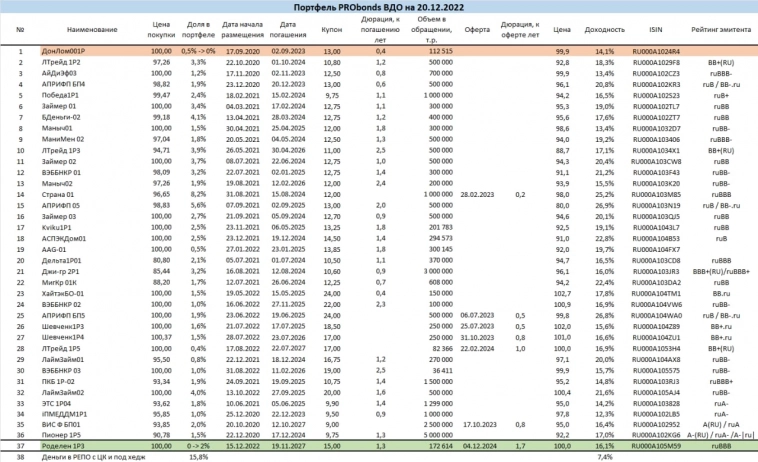

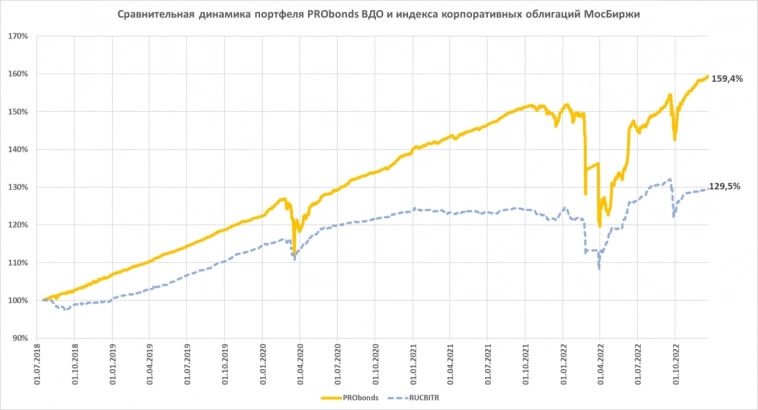

5,8%. Таков доход портфеля PRObonds ВДО c начала нынешнего года по 20 декабря. Впереди треть месяца, за которую результат года должен подтянуться еще примерно на 0,5%, в район 6,3%.

Накопленный доход портфеля за 4,5 года ведения – почти 60% (59,4%). За это время портфель переиграл широкий рынок облигаций примерно на 30%.Внутренняя доходность портфеля, которую можно считать ориентиром результата на 2023 год – 17,9%. Совокупный кредитный рейтинг портфеля (сумма кредитных рейтингов облигаций и денег в РЕПО с ЦК) – ВВВ-.

( Читать дальше )

Блог компании Иволга Капитал |«Хайтэк-интеграция», «Сател» и IVA Technologies завершили создание цифровой платформы для Минстроя России

- 20 декабря 2022, 14:36

- |

«Проект, выполненный для Минстроя России, яркий пример того, как можно с помощью российских решений заместить зарубежные продукты и при этом не потерять в качестве сервисов и функционале системы, – отметил Игорь Вайсблюм, генеральный директор компании «Хайтэк-интеграция». – В последнее время таких проектов становится все больше, и они являются наглядным подтверждением того, что отечественные разработки вполне зрелые и конкурентноспособные. А значит практическое импортозамещение и технологический суверенитет, о которых говорят последние годы, вполне действенны и эффективны».

/Облигации ХайТэк-01 входят в портфель PRObonds ВДО на 1.5% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель акций. Опять около нуля, и с туманной перспективой

- 19 декабря 2022, 07:21

- |

Опять около нуля. Портфель PRObonds акции уже 8 месяцев колеблется вблизи начальной отметки. По состоянию на 18 декабря он принес всего 0,2%. За эти же 8 месяцев индекс МосБиржи — -6,1% (а с начала года -43%).

( Читать дальше )

Блог компании Иволга Капитал |Увеличение доли облигаций МФК Лайм-Займ в портфеле PRObonds ВДО

- 16 декабря 2022, 13:24

- |

Увеличиваем долю облигаций ЛаймЗайм02 в портфеле PRObonds ВДО с 3% (https://t.me/probonds/8800) до 4% от активов. Покупка на первичных торгах, которые еще идут.

/Не является инвестиционной рекомендацией/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Кредитный рейтинг МФК Лайм-Займ поднят сразу на 2 ступени (до ruBB-). Увеличиваем долю бумаг Лайма в портфеле ВДО

- 14 декабря 2022, 10:30

- |

Эксперт РА повысило кредитный рейтинг МФК Лайм-Займ сразу на 2 ступени до BB-

Повышение рейтинга обусловлено снижением валютного риска, улучшением профиля фондирования и позиции по ликвидности, а также улучшением качества бизнес-процессов. Рейтинг обусловлен удовлетворительными конкурентными позициями на рынке МФО, адекватной позицией по капиталу при сохраняющейся высокой рентабельности бизнеса, приемлемым уровнем управления кредитным риском, а также адекватной оценкой бизнес-процессов.

В этой связи, как и предполагали, сегодня увеличиваем долю облигаций ЛаймЗайм02 в портфеле PRObonds ВДО с 1% до 3% от активов.

/Не является инвестиционной рекомендацией/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель ВДО в 2023 году может дать доходность на 10% выше, чем в 2022-м

- 14 декабря 2022, 07:32

- |

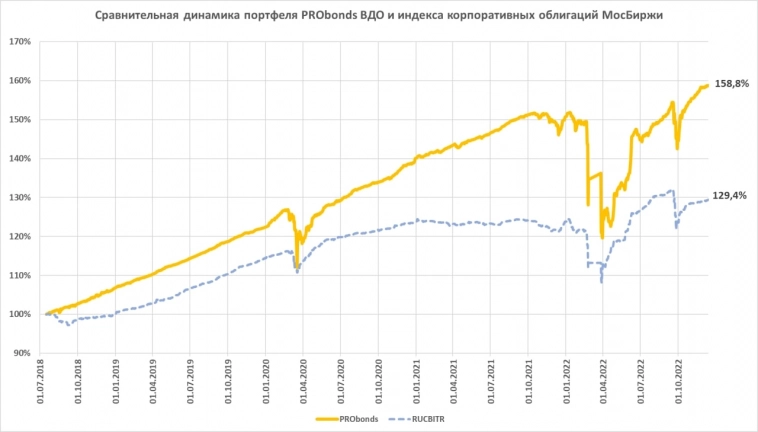

Скажи, караванщик: когда же вода? Долго ждем, а портфель PRObonds ВДО никак не преодолеет 6%-ную планку дохода в этом году. С начала года он набрал 5,4%, маневра для конца года всё меньше, но ожидания еще есть.

Накопленный результат за всё время ведения с июля 2018 – почти 60% (58,8%). Несмотря на сдержанные итоги 2021-22 годов, взгляд на перспективу всё же оптимистичный. Сегодня внутренняя доходность покрывает риск значительно лучше, чем год или два назад. К 2023 году портфель подходит с внутренней доходностью около 17,4% (доходности облигаций и стоимость размещения свободных денег). Так что рассчитываем в новом году превысить результаты «жирных» 2018-20 годов, когда портфель в среднем приносил около 14% годовых. Особенно учитывая постепенный рост формального кредитного качества, на что последние месяцы делался основной акцент.

После некоторой паузы в ближайшие дни возобновятся сделки. О каждой из них будем сообщать отдельно. Здесь приведу их общий план:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал